Historiquement, nous pouvons constater que l’investisseur français oriente ses investissements vers 2 principales familles de supports :

- L’immobilier

- Les produits financiers

Ces deux familles sont constituées de nombreuses sous-catégories avec des caractéristiques diverses.

L’immobilier n’est généralement pas côté sur des marchés organisés. Contrairement à une action du CAC 40, la valorisation d’un bien n’est donc pas clairement affichée quotidiennement et les fluctuations de prix paraissent donc moins anxiogènes. La question du prix de marché ne se pose qu’au moment de la transaction achat/vente.

L’immobilier a l’avantage de souvent pouvoir être financé à crédit, « un effet de levier » significatif pour l’enrichissement de l’investisseur.

Pour obtenir un rendement de ce placement, l’investisseur foncier propose son bien à un locataire. Il devra alors gérer cette relation dans le temps afin de pouvoir percevoir de manière régulière et pérenne les loyers et ainsi bénéficier d’un enrichissement.

Il existe de multiples manières d’investir dans l’immobilier :

- Maison individuelle ou appartement en copropriété ?

- Location nue ou location meublée ?

- En propriété directe ou au travers d’une SCI ?

- Dans une SCI à l’Impôt sur les Sociétés ou à l’Impôt sur le Revenu ?

De manière individuelle ou sous forme collective via une SCPI par exemple ?

…

Les produits financiers, dans le sens classique du terme, ont un lien direct avec l’économie et les entreprises. Ils sont généralement côtés sur des marchés organisés. D’importantes et nombreuses transactions se réalisent toutefois hors des marchés organisés comme par exemple des échanges d’actions non-cotées ou « Private Equity ».

Pour l’investisseur particulier il est rare de pouvoir emprunter pour réaliser des investissements financiers.

Les marchés réglementés permettent une meilleure liquidité des actifs. Si les titres sont fréquemment échangés, un ordre de vente « au marché » trouve généralement preneur rapidement, inutile de passer des annonces sur les sites spécialisés. Il est donc assez simple de solder ses investissements financiers, en plus ou en moins-value, et de bénéficier d’une confortable liquidité du marché.

Il existe là aussi de multiples manières d’investir dans le financier :

- Sur un compte titres, un PEA, un contrat d’assurance vie… ?

- Sur une valeur en direct ou sous forme collective ?

- En actions, en obligations ou sur un autre support ?

- Dans quel secteur d’activité ?

- Dans quelle zone géographique et dans quelle monnaie ?

…

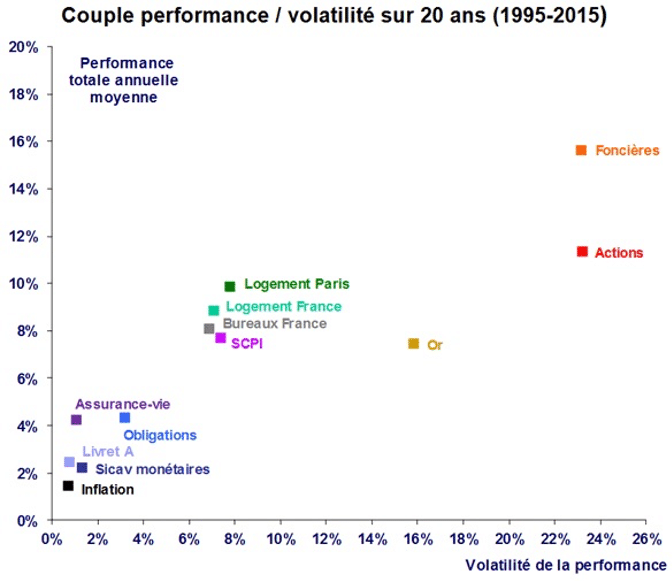

Même s’il date un peu, ce graphique montre de manière évidente que tous les supports d’investissement n’ont pas la même performance dans le temps. Il est utile de mesurer la performance d’un actif selon son niveau de volatilité dans le temps car un investisseur doit en permanence se poser la question suivante : « la performance que j’obtiens de mon investissement est-elle en adéquation avec le risque que je prends (risque de voir mon investissement perdre de la valeur) ».

La volatilité d’un actif peut être considérée par certains comme une certaine mesure du risque. Elle reflète l’amplitude des mouvements des prix dans le temps. Pour d’autres, elle représente un moteur de performance, il ne sera pas possible d’obtenir des performances importantes d’un actif affichant peu de volatilité. Tous les actifs n’évoluent pas de la même manière, il est nécessaire de faire des choix en adéquation avec le profil de risque de l’investisseur et en fonction de l’espérance de performance des actifs.

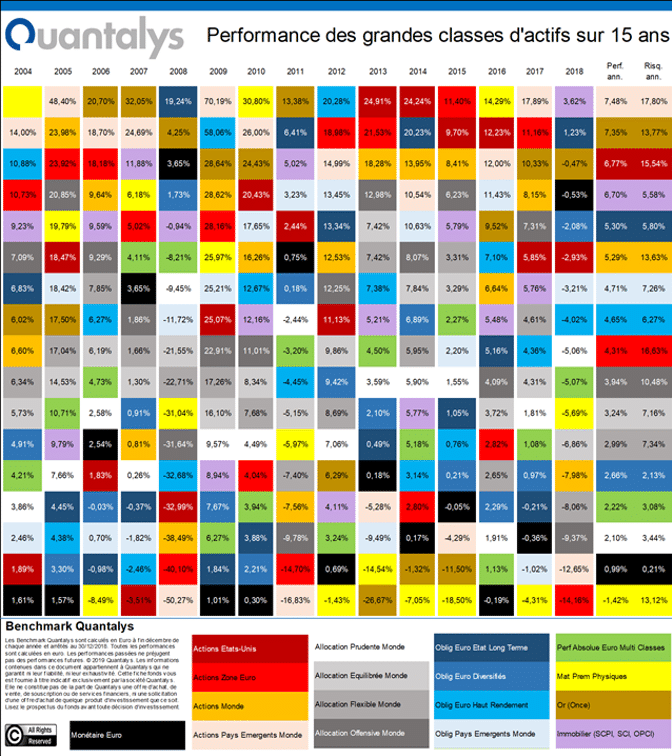

À quelques périodes relativement exceptionnelles près, toutes les classes d’actifs n’évoluent pas de la même manière dans le temps et ne sont pas directement corrélées.

Les investissements les plus rentables ne sont pas toujours les mêmes.

Il existe nombre de supports d’investissement qui ont d’importantes différences concernant :

- Leurs caractéristiques intrinsèques (simplicité de gestion, liquidité, fiscalité…)

- Leur espérance de gain et le risque associé

Les actifs les plus rémunérateurs varient d’une période à l’autre.

Face à la dernière chute de la valorisation de la plupart de classes d’actifs, phénomène finalement assez caractéristique des crises sévères, il est plus que probable que tous les supports d’investissement ne bénéficient pas uniformément du même rebond.

Il s’agit désormais d’identifier les supports d’investissement les plus adaptés aux circonstances si particulières du moment.

Rappel :

- Bien que la plupart des professionnels escomptent un rebond des marchés (notamment financiers) à terme, rien n’exclut qu’ils ne vont pas baisser à nouveau à court terme

- Une bonne diversification de votre épargne est de mise en toutes circonstances même si, selon les périodes, certains supports d’investissement sont logiquement à prioriser

Auteurs : Florian LELONG (SEFIMA) et Romain MURAILLE (VALETYS)