L’histoire des crises boursières est ancienne et particulièrement fournie. Elle démarre historiquement par la crise de la tulipe en Hollande en 1637 et passe par le célèbre, et dramatique de conséquences, krach de 1929 à Wall Street. Les crises boursières ponctuent encore la vie des investisseurs de nos jours avec les crises des valeurs technologiques de 2000 et la crise des subprimes de 2008.

Nous souhaitons mettre en parallèle l’évolution des marchés lors des deux dernières crises majeures et la correction que nous constatons aujourd’hui sur les marchés financiers :

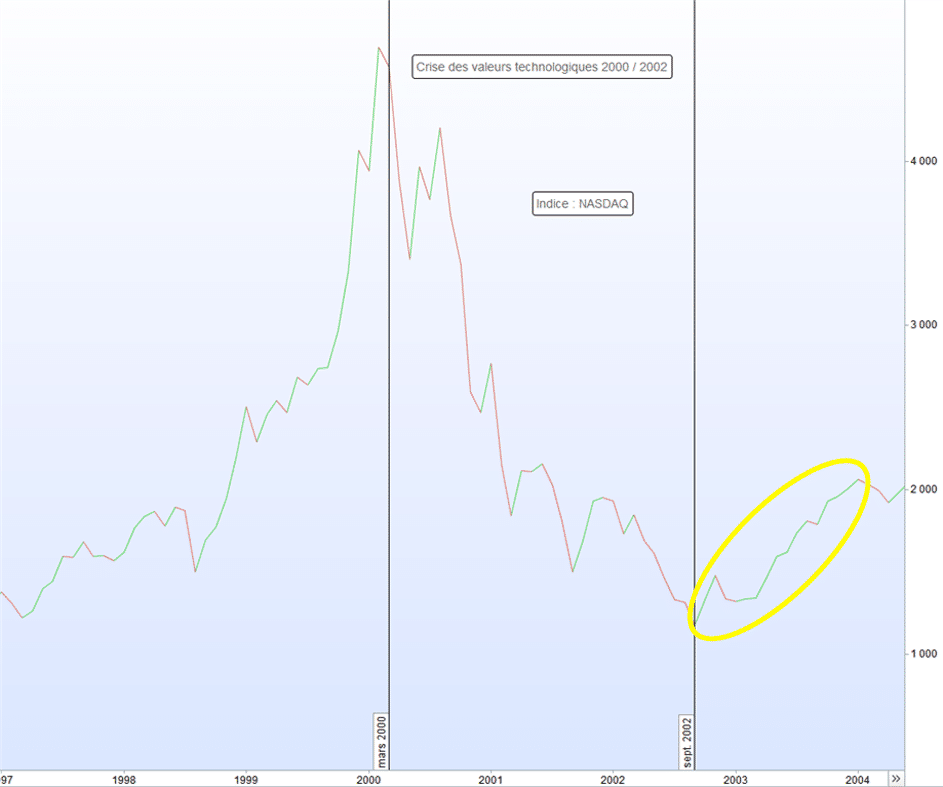

« La bulle Internet » – de mars 2000 à septembre 2002 (30 mois)

Cette crise reflète l’explosion de la bulle spéculative qui s’était formée autour des valeurs technologiques. Les anticipations d’un changement total des modes de communication, de consommation, de méthodes de travail, ont entrainé les valeurs boursières technologiques sur des sommets à une vitesse incroyable. La normalisation de cet engouement a engendré un mouvement baissier de grande ampleur.

Le NASDAQ (principal indice boursier américain représentatif des valeurs technologiques) s’effondre de 75%. Le 11 septembre 2001, les attentats du WORLD TRADE CENTER réduisent à néant tout espoir de rebond significatif.

« Les subprimes » – de juillet 2007 à mars 2009 (20 mois)

La crise des subprimes trouve son origine dans le financement du marché immobilier aux USA. Le crédit hypothécaire est alors largement répandu mais la situation de solvabilité des emprunteurs est parfois précaire. Cette crise éclate lorsque le marché immobilier américain subit une baisse et que les biens immobiliers ne couvrent plus le risque des organismes prêteurs. Les marchés financiers mondiaux sont lourdement impactés car les banques sont gravement touchées. La chute de la banque Lehman Brothers illustre la grande nervosité du système interbancaire et la méfiance exacerbée des banques à se prêter entre elles.

Le CAC 40 chute (comme la plupart des indices boursiers) de 56%. Il rebondit de 47% en 1 an.

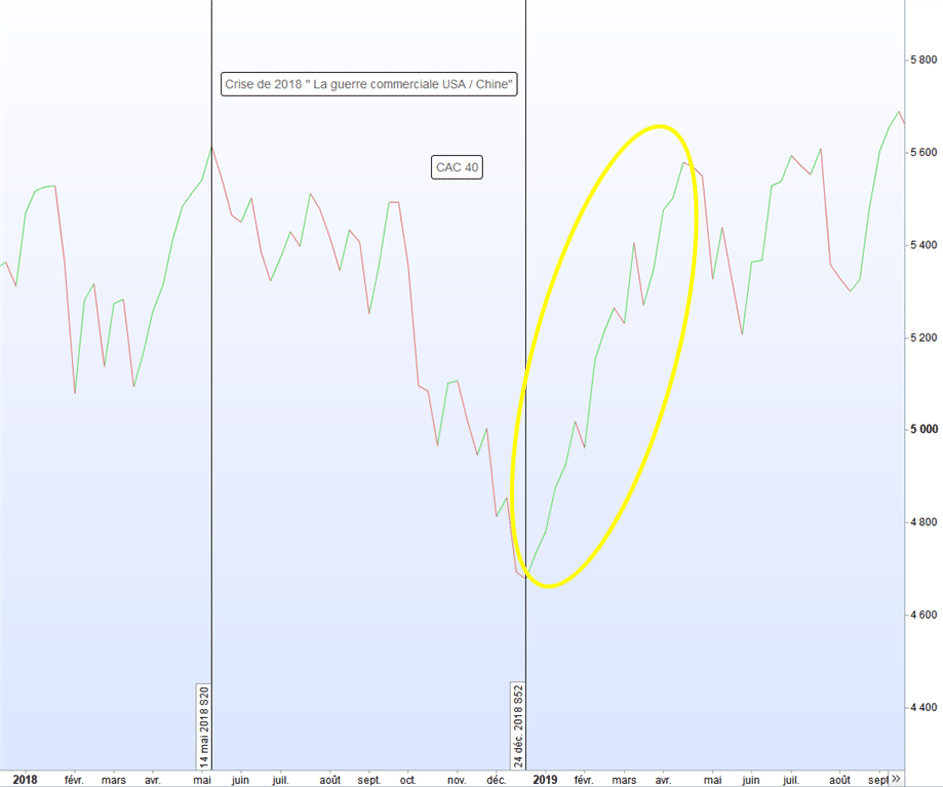

« La guerre commerciale sino-américaine» – d’octobre 2018 à janvier 2019 (3 mois)

Cette crise est née de la volonté du président américain d’assurer sa position de leader économique mondial et de la menace que constitue la Chine face à sa position dominante. Les transferts de technologie, la situation de la balance commerciale et la volonté de réindustrialiser le pays pour honorer ses promesses électorales poussent le président américain à négocier âprement avec son homologue chinois. Ainsi, les désaccords commerciaux entre les deux principales puissances mondiales sont à l’origine d’une soudaine « correction » des marchés. Le commerce mondial est affecté par les droits de douane mis en place par chaque protagoniste. Les échanges internationaux s’amenuisent et le risque de récession croit fortement dans un contexte de tensions commerciales.

Le CAC 40 corrige de 17%. Il rebondit de 21% en un peu plus de 3 mois et revient à son niveau initial.

Auteurs : Florian LELONG (SEFIMA) et Romain MURAILLE (VALETYS)